サイバーエージェントの適正株価と目標値

500株保有中して株主優待 アベノプライム1年分はあり

将来的にスポーツベッティングが解禁されたら激アツ候補

1. 成長性:|売上高前年比5.6%増、安定成長を維持

- サイバーエージェントは売上高が前年同期比5.6%増と引き続き成長を続けています。特に、インターネット広告事業の売上高が前年比11.8%増と好調で、新規顧客獲得が寄与しました。

- また、「ABEMA」などを中心とするメディア&IP事業も拡大し、売上高は前年同期比10.5%増。一方、ゲーム事業は前年比15.1%減と落ち込んでいるものの、新規タイトルの成長が期待されています。

- 今後の成長ポテンシャルとしては、メディア事業の黒字化とIPビジネスの拡大が鍵となりそうです。

2. 割安性:|増配期待

- サイバーエージェントは2025年9月期の配当予想を前年の16円から17円に増配すると発表しており、株主還元姿勢は堅調です。

- ただし、株価は適正水準で成長が見られなければ、これ以上の上昇は厳しいでしょう。

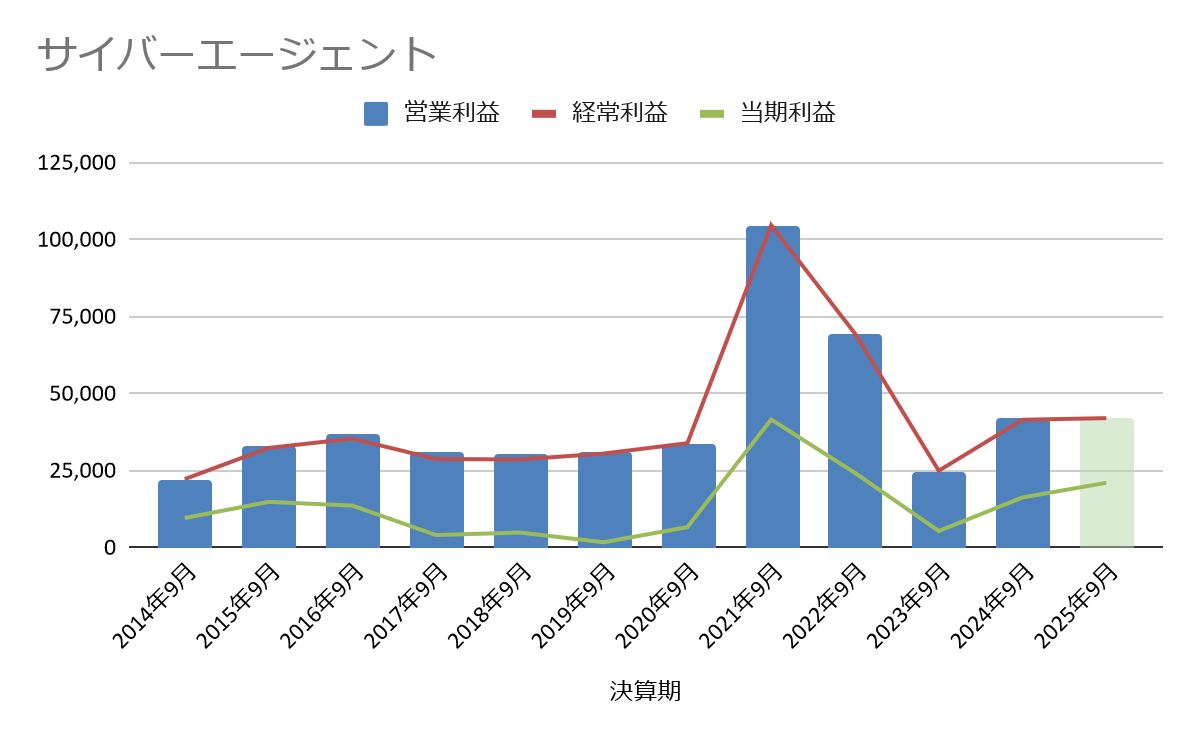

3. 収益性:|営業利益32.1%増!広告・メディア事業が貢献

- 営業利益は前年比32.1%増の83億円と大きく伸長しました。特に、インターネット広告事業が6.1%の利益増、メディア&IP事業が前年同期の赤字から14億円の黒字化するなど、収益性の向上が見られます。

- 一方で、ゲーム事業は売上高が減少し、営業利益も4.1%減少。市場環境の変化や競争激化が影響しているため、今後の新規タイトルの成否が重要になります。

- 総じて、主力事業の広告とメディアが安定した利益源となりつつあり、収益構造の改善が進んでいると言えます。

4. 財務健全性:|自己資本比率29.8%、財務安定も改善の余地あり

- 総資産:5,249億円(前期比+0.9%)

- 負債:2,729億円(前期比+2.5%)

- 純資産:2,520億円(前期比-0.9%)

- 自己資本比率は29.8%(前年30.6%)

- 純資産はやや減少しましたが、総じて財務状況は安定しています。自己資本比率は業界平均並みであり、財務リスクは低いと評価できます。ただし、負債の増加も見られるため、今後の投資判断では慎重な経営判断が求められます。

総合評価:|成長性・収益性の改善が期待できる企業

サイバーエージェントは、インターネット広告とメディア事業の成長に支えられ、収益性の改善を達成しました。特に、メディア&IP事業の黒字化が進んでおり、今後の成長の鍵を握る要素となっています。

一方で、ゲーム事業の不振が課題であり、新規タイトルの成功が今後の業績に大きく影響するでしょう。また、自己資本比率の低下傾向も見られ、財務の安定性には引き続き注意が必要です。

今後は、メディア事業の黒字定着とゲーム事業の回復が成長を左右するため、柔軟な成長戦略が求められます。

サイバーエージェントの適正株価

業績

直近3年間をベースにした適正株価

| (単位:千円) | |

| 事業価値 | 451713.3333 |

| 流動性資産合計 | 371,160 |

| 投資その他の資産合計 | 73,011 |

| 流動性負債合計 | 173,182 |

| 固定負債合計 | 99,787 |

| 財産価値 | 236,353 |

| 企業価値 | 588,279 |

| 株式発行部数 | 506,430,400 |

| 1株当たりの価値 | 1161.618523 |

2025年予想をベースにした適正株価

| (単位:千円) | |

| 事業価値 | 420000 |

| 流動性資産合計 | 371,160 |

| 投資その他の資産合計 | 73,011 |

| 流動性負債合計 | 173,182 |

| 固定負債合計 | 99,787 |

| 財産価値 | 236,353 |

| 企業価値 | 556,566 |

| 株式発行部数 | 506,430,400 |

| 1株当たりの価値 | 1098.997217 |

2025年9月期 第1四半期決算まとめ

1. 決算概要

株式会社サイバーエージェント(証券コード: 4751)は、2025年9月期第1四半期(2024年10月1日~2024年12月31日)の決算を発表しました。本四半期の業績は、堅調な成長を示しており、特に「ABEMA」やインターネット広告事業の拡大が好調な結果につながりました。

- 売上高:2,038億円(前年同期比+5.6%)

- 営業利益:83億円(前年同期比+32.1%)

- 経常利益:88億円(前年同期比+35.9%)

- 純利益:50億円(前年同期は4.7億円の赤字)

2. セグメント別業績

サイバーエージェントの事業は「メディア&IP」「インターネット広告」「ゲーム」「投資育成」の4つのセグメントに分類されており、それぞれの業績は以下の通りです。

- メディア&IP事業

- 売上高:556億円(前年同期比+10.5%)

- 営業利益:14億円(前年同期は7.9億円の赤字)

- 「ABEMA」の損失改善が業績向上に寄与

- インターネット広告事業

- 売上高:1,178億円(前年同期比+11.8%)

- 営業利益:60億円(前年同期比+6.1%)

- 新規顧客獲得が寄与し、堅調に成長

- ゲーム事業

- 売上高:382億円(前年同期比-15.1%)

- 営業利益:33億円(前年同期比-4.1%)

- 新規タイトルが好調なものの、既存タイトルの売上減少が影響

- 投資育成事業

- 売上高:4.6億円(前年同期比-24.8%)

- 営業利益:0.85億円(前年同期比-16.0%)

- 投資収益の減少が影響

3. 財務状況

- 総資産:5,249億円(前期末比+45億円)

- 負債:2,729億円(前期末比+67億円)

- 純資産:2,520億円(前期末比-22億円)

- 自己資本比率:29.8%(前期末の30.6%から若干低下)

4. 配当と今後の見通し

- 配当予想:年間配当は17円(前期16円)

- 通期業績予想(2025年9月期)

- 売上高:8,200億円(前年同期比+2.1%)

- 営業利益:420億円(前年同期比+0.4%)

- 経常利益:420億円(前年同期比+1.3%)

- 当期純利益:210億円(前年同期比+29.3%)

業績予想の修正は行われておらず、安定成長が見込まれています。

5. まとめ

サイバーエージェントは「ABEMA」の収益改善やインターネット広告の成長によって、前年同期比で利益を大きく伸ばしました。一方、ゲーム事業は既存タイトルの減速が影響し、やや低調な推移となっています。今後もIPビジネスの拡大や広告事業の成長が鍵となるでしょう。