ホンダの適正株価と目標値

二輪車事業の堅調な成長が目立つホンダ、ホンダといえばバイク

私の愛車もホンダのCBR250RR

1. 成長性:|二輪車事業が牽引も成長には限界あり

- 売上収益は前年同期比2.8%増加し、二輪車と四輪車の売上が堅調に推移しています。

- 特に二輪車事業が成長を支えていますが、コスト増が利益を圧迫し、全体の成長性に限界が見られます。

- パワープロダクツ事業の売上はやや低調で、収益性改善が求められます。

2. 割安性:|利益減少で割安感は判断しにくい

- 通期の当期利益予想は前年同期比で14.2%減少が見込まれ、1株当たり当期利益も減少の予測です。

- 直近では売りが加速しており、配当利回りが高くなっています。売られすぎ感もありやや割安水準です。

3. 収益性:|コスト増が利益を圧迫し、収益性に課題

- 営業利益は前年同期比で微増している一方、税引前利益と当期利益は減少が予想されています。

- 金融サービス事業は金利上昇や為替変動の影響を受けており、二輪・四輪事業のコスト増が収益を圧迫しています。

4. 財務健全性:|投資支出増で資金繰りに配慮が必要

- 営業キャッシュフローは前年同期比で減少し、投資・財務活動のキャッシュフローも支出が超過しています。

- 自己株式の取得や投資活動の増加により、全体的な支出が増加傾向にあります。

総合評価:|成長は安定も、利益減少と外部環境への対応が課題

- ホンダ株式会社は売上成長を見せるものの、利益の伸び悩みとコスト増が課題となっています。

- 特に為替変動リスクと収益性の改善が必要で、リスク管理の強化も求められます。

- 財務健全性と収益性向上に向けた効率化が今後の重要なポイントです。

ホンダの適正株価

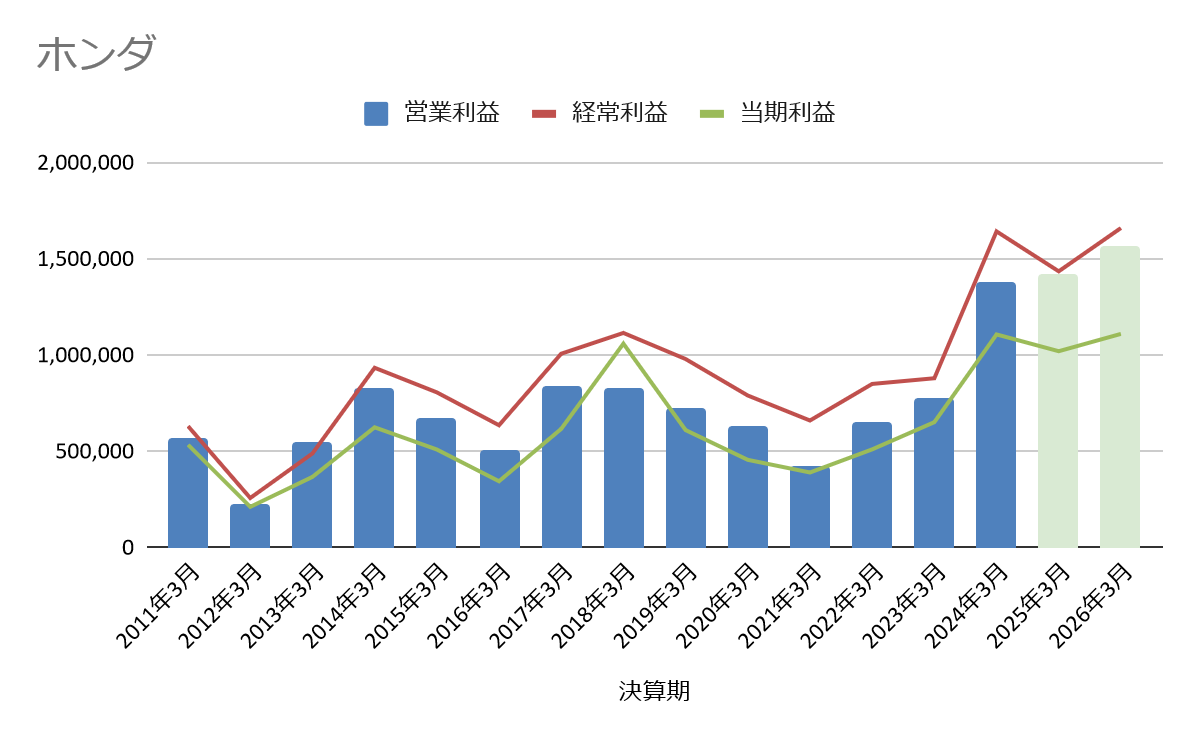

業績

直近3年間をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 9375820 |

| 流動性資産合計 | 11,518,144 |

| 投資その他の資産合計 | 2,119,564 |

| 流動性負債合計 | 8,051,481 |

| 固定負債合計 | 8,549,842 |

| 財産価値 | 3,975,931 |

| 企業価値 | 4,801,909 |

| 株式発行部数 | 5,280,000,000 |

| 1株当たりの価値 | 909.4524242 |

2025年予想をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 14200000 |

| 流動性資産合計 | 11,518,144 |

| 投資その他の資産合計 | 2,119,564 |

| 流動性負債合計 | 8,051,481 |

| 固定負債合計 | 8,549,842 |

| 財産価値 | 3,975,931 |

| 企業価値 | 9,626,089 |

| 株式発行部数 | 5,280,000,000 |

| 1株当たりの価値 | 1823.122879 |

2025年3月期第2四半期の業績概要

2025年3月期通期の業績予想

- 売上収益: 21兆円(前年同期比2.8%増)

- 営業利益: 1兆4,200億円(前年同期比2.8%増)

- 税引前利益: 1兆4,350億円(前年同期比12.6%減)

- 親会社株主に帰属する当期利益: 9,500億円(前年同期比14.2%減)

- 1株当たり当期利益: 202円

業績予想のポイント

- 二輪および四輪事業: 二輪車や四輪車の売上は堅調に推移しています。特に、二輪車の販売が伸びており、成長が期待されていますが、コスト増が利益に影響しているため、利益面での増加は限定的です。

- 金融サービス事業: 金融サービス事業の売上は拡大していますが、為替変動や金利上昇が影響を与えており、利益の押し下げ要因になっています。

- パワープロダクツ事業: 事業売上はやや低調であり、収益性の改善が求められています。

キャッシュフローと財政状態

- 営業活動によるキャッシュフロー: 税引前利益7419億円を計上しましたが、営業キャッシュフローは前年同期比で減少しています。

- 投資活動によるキャッシュフロー: 有形固定資産や無形資産の取得などにより支出が増加しています。

- 財務活動によるキャッシュフロー: 借入返済や自己株式の取得に伴う支出があり、総合的な支出超過となっています。

ホンダは、売上収益は堅調なものの、利益の伸び悩みが課題です。特に、為替や金利の影響を受ける金融サービス事業や、成長に向けた投資負担が利益に影響しています。