ヤマダHDの適正株価と目標値

バリュー投資としての魅力は少ないが、優待株としては超優秀

オススメは1000株保有(年1万円の優待券)

日用品にも使えるし処理には困らない

もちろん1000株保有中

1. 成長性:|多角的な成長基盤と安定した売上増

- 売上高は前年同期比4.6%増加しており、家電販売(デンキセグメント)やリユース家電の好調な売上が成長を牽引しています。

- 「LIFE SELECT」店舗の拡大や住宅ローン販売の進展により、成長基盤は多角的に広がっています。

2. 割安性:|割安感は限定的

- 高くもなく安くもない落ち着いた水準。

- 優待もらうための株として持つことが良いと思います。

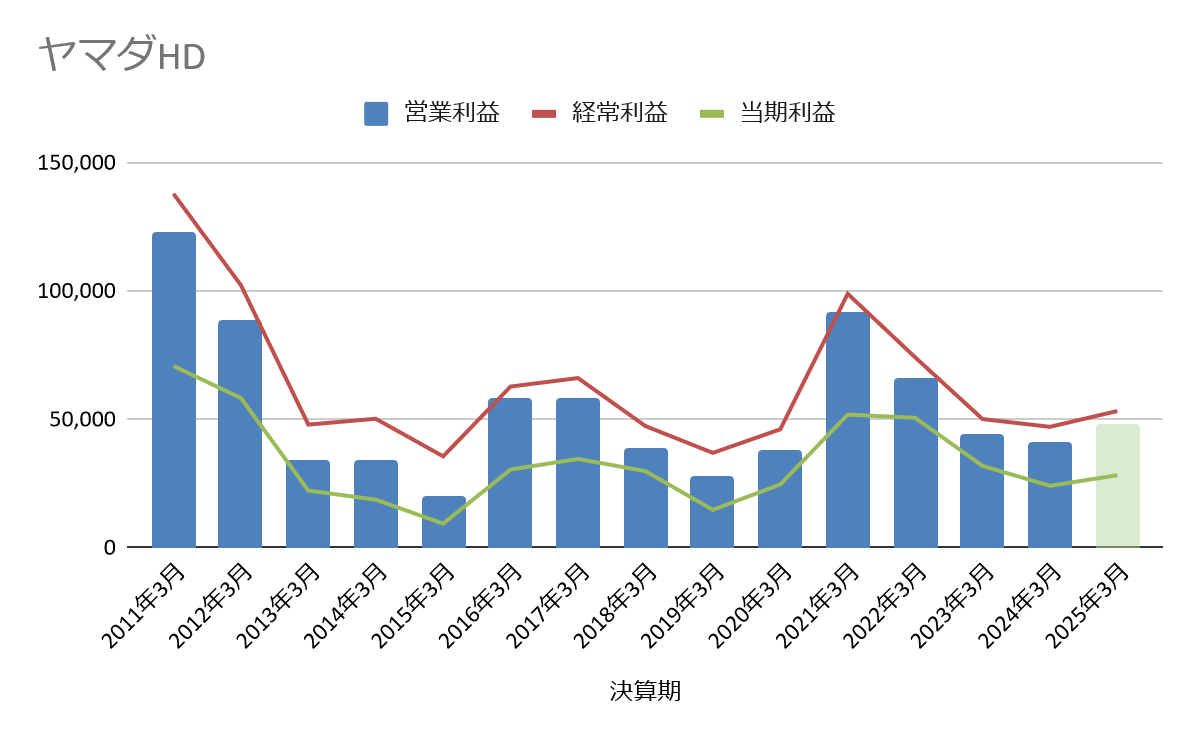

3. 収益性:|収益性が向上し、利益率も改善

- 営業利益は前年同期比16.2%増、経常利益も13.1%増と、収益性が向上しています。

- デンキセグメントと金融セグメントの好調が収益性改善に寄与しています。

4. 財務健全性:|投資活動と資金管理に配慮が必要

- 営業キャッシュフローは減少しており、設備投資や不動産取得に伴う支出も続いています。

- 社債償還や配当支払いにより財務キャッシュフローも支出超過で、資金管理が重要な状況です。

総合評価:|安定した成長と収益性改善が見られる

- ヤマダホールディングスは家電・リユース事業や金融セグメントでの成長が見られ、収益性と成長性の安定感が評価されます。

- 一方、住建部門の着工遅れや投資負担が課題

ヤマダHDの適正株価

業績

直近3年間をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 504193.3333 |

| 流動性資産合計 | 673,935 |

| 投資その他の資産合計 | 174,333 |

| 流動性負債合計 | 490,891 |

| 固定負債合計 | 211,570 |

| 財産価値 | 259,199 |

| 企業価値 | 551,822 |

| 株式発行部数 | 966,863,199 |

| 1株当たりの価値 | 570.7344471 |

2025年予想をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 482000 |

| 流動性資産合計 | 673,935 |

| 投資その他の資産合計 | 174,333 |

| 流動性負債合計 | 490,891 |

| 固定負債合計 | 211,570 |

| 財産価値 | 259,199 |

| 企業価値 | 529,629 |

| 株式発行部数 | 966,863,199 |

| 1株当たりの価値 | 547.7804932 |

2025年3月期第2四半期の業績概要

2025年3月期通期の業績予想

- 売上高: 1兆6,650億円(前年同期比4.6%増)

- 営業利益: 482億円(前年同期比16.2%増)

- 経常利益: 532億円(前年同期比13.1%増)

- 親会社株主に帰属する当期純利益: 282億円(前年同期比17.2%増)

- 1株当たり当期純利益: 40.76円

業績予想のポイント

- デンキセグメント: 「LIFE SELECT」店舗の拡大とエアコンや季節家電の好調な売上が貢献し、セグメント全体での増収・増益を実現。気候要因による家電需要の高まりが売上に寄与しています。

- 住建セグメント: 建売分譲や注文住宅での新商材投入により増収し、赤字幅も縮小していますが、一部の注文住宅での着工遅れなどが課題です。

- 金融セグメント: ヤマダNEOBANKを通じた住宅ローンおよびリビングローンが好調に推移し、セグメント利益も増加しています。

- 環境セグメント: リユース家電の需要拡大により、生産体制と売上が順調に増加。グループ内での資源循環システムも構築中で、持続可能性への取り組みが進んでいます。

キャッシュフローと財政状態

- 営業活動によるキャッシュフロー: 前年同期比で減少しましたが、税引前利益は2,166億円となりました。

- 投資活動によるキャッシュフロー: 設備投資や不動産取得による支出が発生しています。

- 財務活動によるキャッシュフロー: 配当支払いや社債償還などの支出超過が続いています。

ヤマダホールディングスは、国内外での「LIFE SELECT」展開やEコマースの強化、リユース家電事業の拡大などにより、収益基盤の拡充を図っています。ただし、住建部門での着工遅れや為替リスクが今後の業績に影響を及ぼす可能性もあるため、慎重な経営が求められます。