三信電気の適正株価と目標値

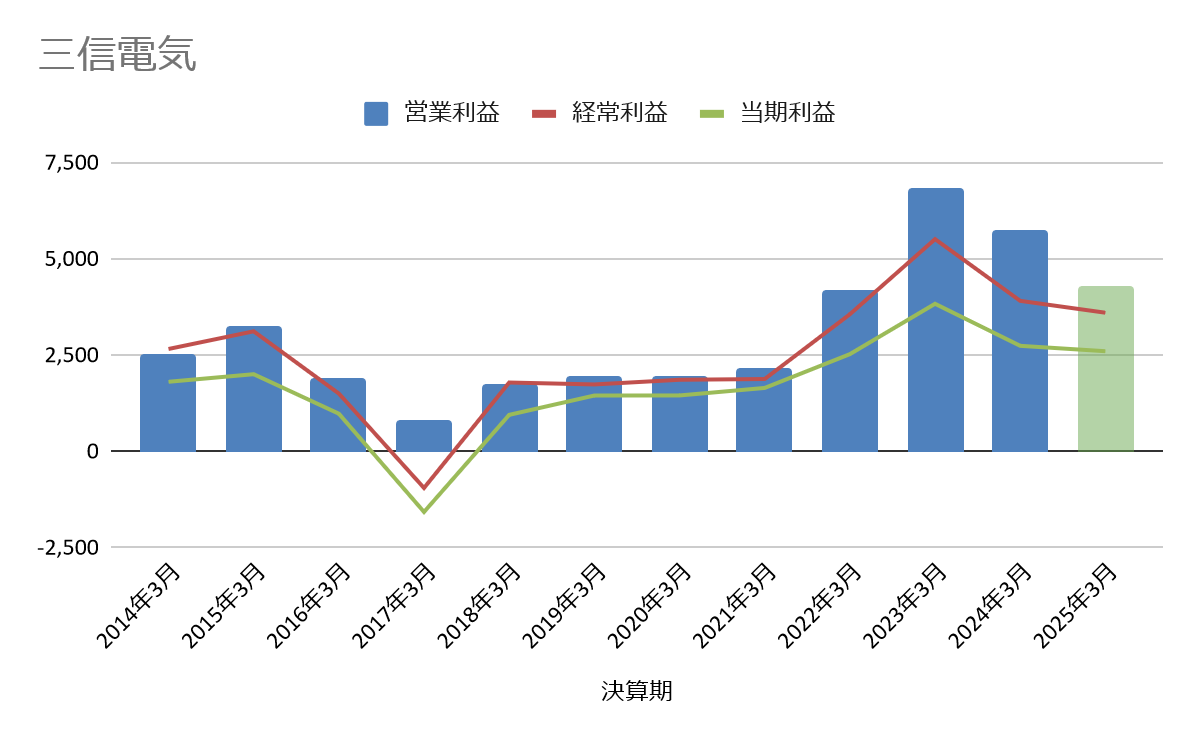

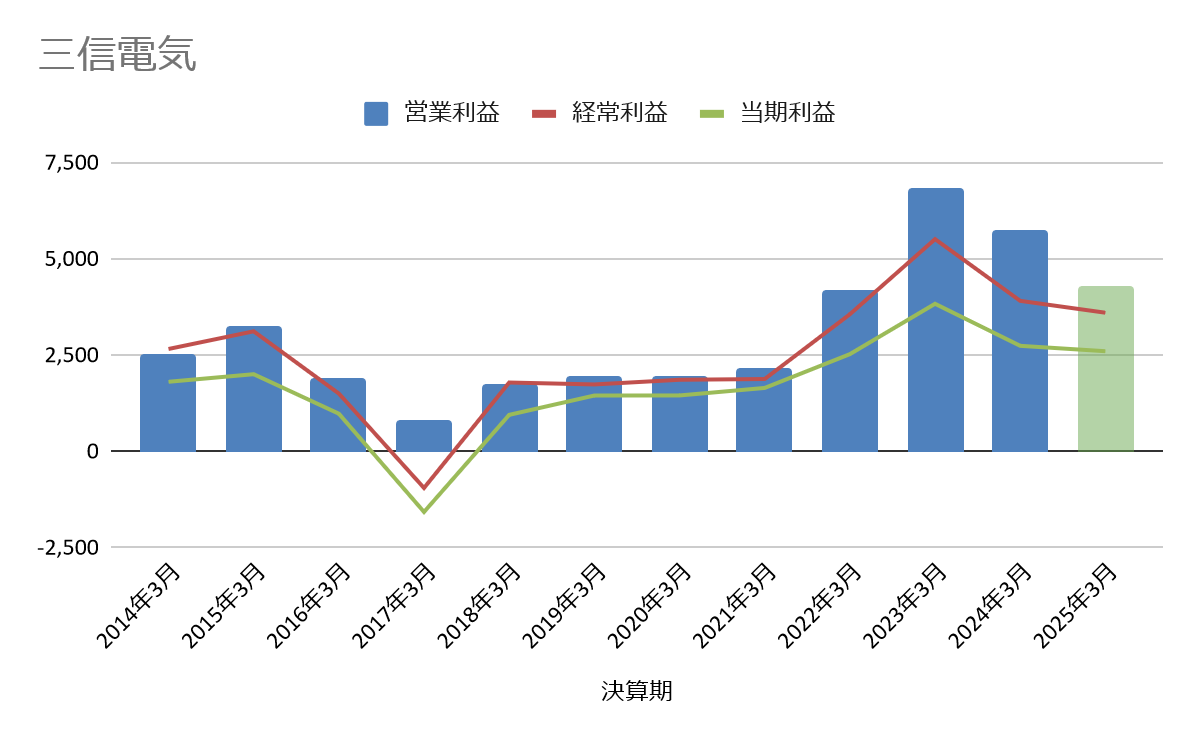

企業価値よりは割安水準何だけど営業利益が右肩下がり

そこが気になるがチャンスが有れば買い

1. 成長性:|デバイス・ソリューション事業が成長も利益面に課題

- 売上高は前年同期比1.1%増と成長は見られるものの、大幅な伸びには至らず。

- 分野別の動向では、デバイス事業とソリューション事業が堅調で、特にソリューション事業が9.2%増収し、ICT分野の需要が影響。

- 利益面の課題として、営業利益は前年同期比21.5%減少し、利益成長が限定的。

2. 割安性:|割安水準だが営業利益が減少しているのがネック

- 利益の状況では、経常利益と純利益は前年比で微増し安定感が見られますが、営業利益の減少と通期の純利益減少見通しにより割安感の判断が難しい状況。

- 営業利益が減少しているため今後の成長に不安が残るが現状の企業価値から比べると割安水準。

3. 収益性:|安定した収益性もコスト改善に期待

- 営業利益は前年同期比21.5%減少し、収益性が低下。

- 収益の安定要因として、経常利益と純利益が微増し、デバイス事業やソリューション事業のAI向け半導体やICT需要が収益に貢献。

4. 財務健全性:|健全性維持も資金強化が課題

- 自己資本比率は45.8%で若干の低下が見られるが、依然健全な水準。

- 資産状況では、総資産は前年度末比4.1%増と財務基盤の強化が進んでいるが、純資産は1.9%減少し資金強化が必要。

総合評価:|成長は安定も、利益減少と外部環境への対応が課題

- 強みはデバイス事業やソリューション事業の安定した売上があり、リスク管理も進んでいる点。

- 課題は営業利益の減少と不確実な外部環境で、さらなる成長と安定性の確保が求められる。

- 展望として、成長戦略の実行とコスト改善が鍵となり、引き続き慎重な経営が必要。

三信電気の適正株価

業績

直近3年間をベースにした適正株価

| (単位:百万円) |

| 流動性資産合計 | 76,393 |

| 投資その他の資産合計 | 2,597 |

| 流動性負債合計 | 43,741 |

| 固定負債合計 | 692 |

| 財産価値 | 26,501 |

| 企業価値 | 81,822 |

| 株式発行部数 | 16,281,373 |

| 1株当たりの価値 | 5025.505732 |

2025年予想をベースにした適正株価

| (単位:百万円) |

| 流動性資産合計 | 76,393 |

| 投資その他の資産合計 | 2,597 |

| 流動性負債合計 | 43,741 |

| 固定負債合計 | 692 |

| 財産価値 | 26,501 |

| 企業価値 | 68,809 |

| 株式発行部数 | 16,281,373 |

| 1株当たりの価値 | 4226.228341 |

2025年3月期第2四半期の業績概要

連結経営成績(累計)

- 売上高: 751億5,300万円(前年同期比1.1%増)

- 営業利益: 22億2,700万円(前年同期比21.5%減)

- 経常利益: 19億2,300万円(前年同期比2.4%増)

- 親会社株主に帰属する中間純利益: 13億5,700万円(前年同期比5.1%増)

連結財政状態

- 総資産: 820億8,800万円(前年度末比4.1%増)

- 純資産: 376億5,400万円(前年度末比1.9%減)

- 自己資本比率: 45.8%(前年度末48.5%)

セグメント別業績

- デバイス事業: 売上高679億2,200万円(前年同期比0.3%増)、セグメント利益13億2,500万円(前年同期比0.5%増)

- ソリューション事業: 売上高72億3,100万円(前年同期比9.2%増)、セグメント利益5億9,800万円(前年同期比6.9%増)

2025年3月期通期の業績予想

- 売上高: 1,500億円(前年同期比7.0%増)

- 営業利益: 43億円(前年同期比25.2%減)

- 経常利益: 36億円(前年同期比7.9%減)

- 親会社株主に帰属する当期純利益: 26億円(前年同期比5.1%減)

- 1株当たり当期純利益: 212.58円

経営環境と今後の見通し

- 経済環境: 世界経済はインフレ圧力が和らぎ、欧米での個人消費が堅調に推移していますが、中国経済の減速や欧米での金融政策の見直し、地政学リスクが懸念材料となっています。

- 戦略: 2027年3月期を最終年度とする「V76中期経営計画」を策定し、ROE8%以上の事業構造構築を目指しています。デバイス事業におけるAI向け半導体需要やソリューション事業でのICT活用のネットワーク構築などの分野に注力し、サステナビリティ施策を強化しています