パナソニックHDの適正株価と目標値

個人的にパナソニック製品は好き

他の電子メーカーよりも出遅れ感があり買いやすい水準

成長投資も加速しており今後の伸びにも期待できる

1. 成長性:|戦略分野での成長が進展中

- 売上高は前年同期比3.2%増加し、安定的な成長が確認されています。

- インダストリー事業(営業利益が前年比134%増)、コネクト事業(前年比69%増)が特に大きく伸び、戦略的な成長分野での成果が目立ちます。

- 今後の成長が期待されるEVバッテリーや空質空調など、グリーンエネルギー分野に積極的に投資を行っており、将来性を評価できます。

- 一方で、エナジー事業での売上減少と、全体の売上成長率の控えめな点があり、成長性は4点としました。

2. 割安性:|利益減少だがまだまだ割安

- 親会社株主に帰属する中間純利益は前年同期比で33.2%減少し、通期予想も前年比30.2%減少の見込みであるため、利益の伸び悩みが割安感に影響しています。

- 足元では株価が回復して来ましたがまだまだ、適正株価まで40%以上の上昇が見込めるので割安感があります。

3. 収益性:|主要事業の成長が収益性を押し上げるも課題あり

- 営業利益は前年同期比12%増加し、収益性が向上しています。

- オートモーティブ事業での営業利益は前年比58%増、インダストリー事業では前年比134%増と大きく伸び、収益性の高い分野での成果が見られます。

- エナジー事業も営業利益が増加していますが、全体的な利益率はまだ低めで、コスト削減などによる改善の余地があるため、収益性は4点の評価としました。

4. 財務健全性:|安定した基盤も投資負担が増加中

- 自己資本比率は47.7%と安定しており、財務状態は健全です。

- しかし、投資活動に伴いキャッシュフローがマイナス4,958億円と前年同期比で115%増加しており、戦略的投資の負担がやや重くなっています。

- また、現金および現金同等物も減少傾向にあるため、資金計画の綿密な管理が今後の課題です。財務健全性は中程度と評価し、3点としました。

総合評価:|積極的な成長戦略と収益性の改善が進行中

- パナソニックホールディングスは、成長分野での積極的な取り組みにより収益性が改善しており、今後の事業拡大が期待されます。

- 一方で、利益減少やキャッシュフローへの投資負担の影響があるため、今後の資金計画やリスク対応を注視しつつ、戦略的な成長を進める必要があります。

パナソニックHDの適正株価

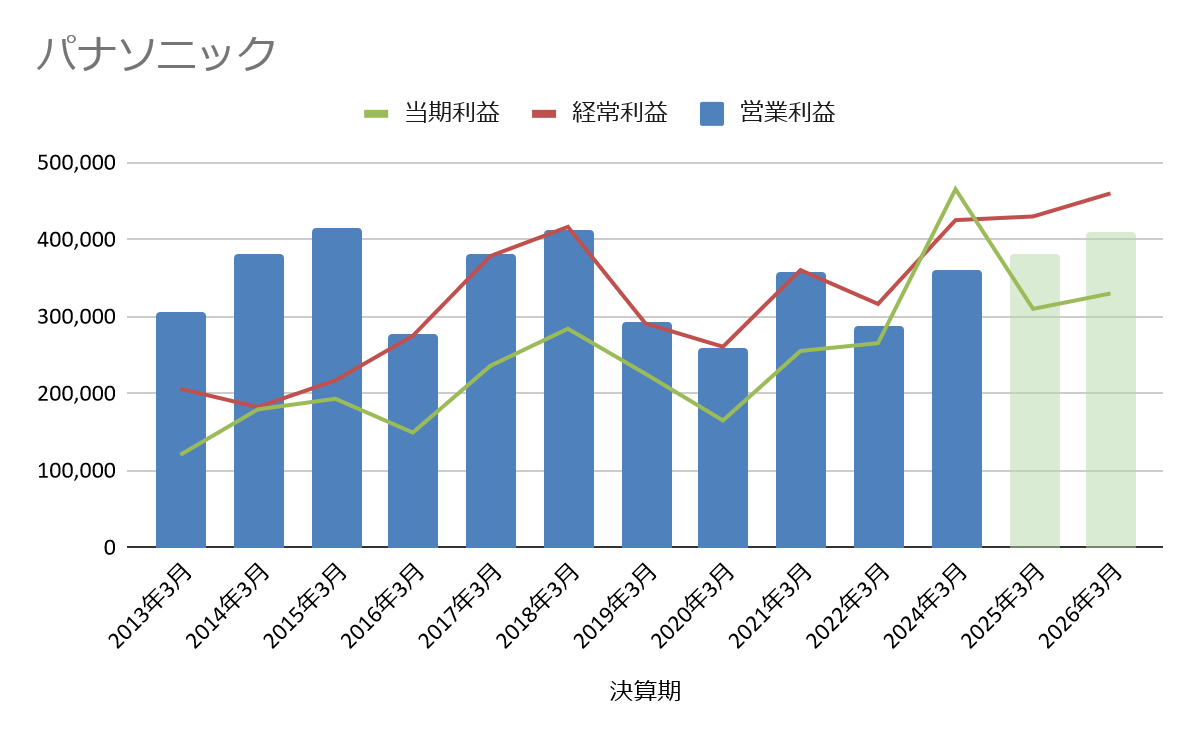

業績

直近3年間をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 3356860 |

| 流動性資産合計 | 4,152,758 |

| 投資その他の資産合計 | 2,797,293 |

| 流動性負債合計 | 3,121,687 |

| 固定負債合計 | 1,567,605 |

| 財産価値 | 3,204,027 |

| 企業価値 | 4,993,282 |

| 株式発行部数 | 2,454,446,497 |

| 1株当たりの価値 | 2034.381929 |

2025年予想をベースにした適正株価

| (単位:百万円) | |

| 事業価値 | 3800000 |

| 流動性資産合計 | 4,152,758 |

| 投資その他の資産合計 | 2,797,293 |

| 流動性負債合計 | 3,121,687 |

| 固定負債合計 | 1,567,605 |

| 財産価値 | 3,204,027 |

| 企業価値 | 5,436,422 |

| 株式発行部数 | 2,454,446,497 |

| 1株当たりの価値 | 2214.927727 |

2025年3月期第2四半期の業績概要

1. 連結経営成績(累計)

- 売上高: 4兆2,513億円(前年同期比3.2%増)

- 営業利益: 2,160億円(前年同期比12%増)

- 税引前利益: 2,510億円(前年同期比11.9%増)

- 親会社株主に帰属する中間純利益: 1,889億円(前年同期比33.2%減)

- 中間包括利益合計: △562億円(前年同期7433億円)

2. 連結財政状態

- 総資産: 9兆3,154億円(前年度末比1%減)

- 純資産: 4兆6,123億円(前年度末比2%減)

- 自己資本比率: 47.7%(前年度末48.3%)

3. セグメント別業績

- くらし事業: 売上高1兆7,440億円(前年同期比5%増)、営業利益494億円(前年同期比18%減)

- オートモーティブ事業: 売上高7,144億円(前年同期比1%増)、営業利益242億円(前年同期比58%増)

- コネクト事業: 売上高6,196億円(前年同期比13%増)、営業利益251億円(前年同期比69%増)

- インダストリー事業: 売上高5,467億円(前年同期比7%増)、営業利益309億円(前年同期比134%増)

- エナジー事業: 売上高4,304億円(前年同期比10%減)、営業利益543億円(前年同期比3%増)

2025年3月期通期の業績予想

- 売上高: 8兆6,000億円(前年同期比1.2%増)

- 営業利益: 3,800億円(前年同期比5.3%増)

- 税引前利益: 4,300億円(前年同期比1.1%増)

- 親会社株主に帰属する当期純利益: 3,100億円(前年同期比30.2%減)

- 1株当たり当期純利益: 132.80円

経営環境と今後の見通し

- 経済環境: インフレの影響で日本や欧州は持ち直し傾向を示す一方、米国は緩やかな減速、中国は不動産市場の低迷が続いています。先行きも米国・中国を中心に減速が予想される中、日本経済の緩やかな持ち直しが期待されています。

- 戦略: ROE向上を目的とした中期戦略の最終年度として、特に車載電池、空質空調、SCMソフトウェアに注力。ノルウェーのHexagon Purusおよび日野モータースとの協業でEVトラック向け電池供給を開始したほか、国内における車載用リチウムイオン電池工場の新設計画も進行中です。

キャッシュフローの状況

- 営業活動によるキャッシュ・フロー: 4,576億円(前年同期比16.8%増)

- 投資活動によるキャッシュ・フロー: マイナス4,958億円(前年同期比115%増加)

- 財務活動によるキャッシュ・フロー: マイナス1,219億円(前年同期は増加)

- 現金及び現金同等物の残高: 9,230億円(前年度末比1,966億円減少)

パナソニックは、コア事業への戦略的投資と業務効率化を推進しており、特に車載電池や空質空調分野での成長が期待されていますが、米中の経済減速やエネルギーコストの高騰などのリスクも存在します。